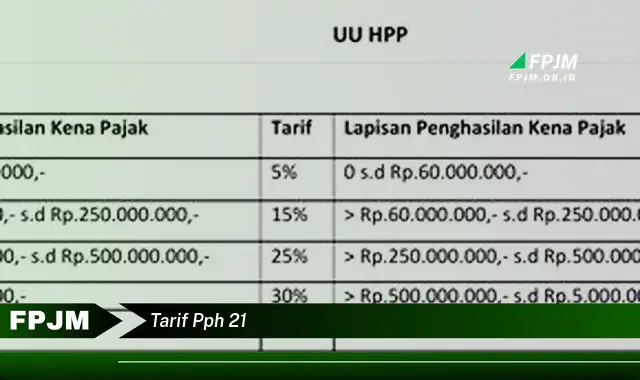

Tarif PPh 21 merupakan tarif pajak yang dikenakan pada penghasilan orang pribadi. Tarif ini diatur dalam Peraturan Menteri Keuangan Nomor 103/PMK.010/2017. Besaran tarif PPh 21 untuk setiap lapisan penghasilan adalah sebagai berikut:

Penghasilan sampai dengan Rp50.000.000: 5%Rp50.000.000 – Rp250.000.000: 15%Rp250.000.000 – Rp500.000.000: 25%Penghasilan di atas Rp500.000.000: 30%

Tarif PPh 21 ini sangat penting untuk diketahui oleh setiap orang pribadi yang memiliki penghasilan, karena tarif ini akan menentukan besarnya pajak yang harus dibayarkan. Tarif PPh 21 juga merupakan salah satu sumber pendapatan negara yang digunakan untuk membiayai pembangunan.

Dalam artikel ini, kita akan membahas lebih lanjut mengenai tarif PPh 21, termasuk pengertian, dasar hukum, dan implikasinya bagi wajib pajak.

Tarif PPh 21

Tarif PPh 21 merupakan aspek penting dalam perpajakan penghasilan di Indonesia. Berikut adalah 7 aspek penting terkait tarif PPh 21:

- Progresif

- Empat Lapisan

- Persentase Tetap

- Wajib Pajak Orang Pribadi

- Penghasilan

- Sumber Hukum

- Pembangunan

Tarif PPh 21 bersifat progresif, artinya semakin tinggi penghasilan, semakin tinggi pula tarif pajak yang dikenakan. Tarif PPh 21 terdiri dari empat lapisan, yaitu 5%, 15%, 25%, dan 30%. Tarif ini diterapkan secara tetap (flat) untuk setiap lapisan penghasilan. Tarif PPh 21 hanya dikenakan kepada wajib pajak orang pribadi, yaitu individu yang memperoleh penghasilan. Penghasilan yang dikenakan PPh 21 meliputi penghasilan dari pekerjaan, usaha, atau investasi. Dasar hukum pengenaan tarif PPh 21 adalah Peraturan Menteri Keuangan Nomor 103/PMK.010/2017. Tarif PPh 21 merupakan salah satu sumber pendapatan negara yang digunakan untuk membiayai pembangunan nasional.

Progresif

Tarif PPh 21 bersifat progresif, artinya semakin tinggi penghasilan, semakin tinggi pula tarif pajak yang dikenakan. Hal ini bertujuan untuk menciptakan pemerataan beban pajak dan keadilan sosial.

-

Lapisan Penghasilan

Tarif PPh 21 terbagi menjadi empat lapisan penghasilan, yaitu:

- Penghasilan sampai dengan Rp50.000.000

- Rp50.000.000 – Rp250.000.000

- Rp250.000.000 – Rp500.000.000

- Penghasilan di atas Rp500.000.000

Setiap lapisan penghasilan dikenakan tarif pajak yang berbeda, yaitu 5%, 15%, 25%, dan 30%.

-

Contoh

Seseorang dengan penghasilan Rp100.000.000 akan dikenakan tarif PPh 21 sebagai berikut:

- Rp50.000.000 pertama dikenakan tarif 5% = Rp2.500.000

- Rp50.000.000 berikutnya dikenakan tarif 15% = Rp7.500.000

Jadi, total PPh 21 yang harus dibayar adalah Rp10.000.000.

-

Implikasi

Sifat progresif tarif PPh 21 memberikan beban pajak yang lebih ringan bagi wajib pajak berpenghasilan rendah dan beban pajak yang lebih besar bagi wajib pajak berpenghasilan tinggi. Hal ini sesuai dengan prinsip keadilan fiskal dan pemerataan beban pajak.

Dengan demikian, sifat progresif tarif PPh 21 merupakan salah satu aspek penting dalam sistem perpajakan penghasilan di Indonesia yang bertujuan untuk menciptakan keadilan sosial dan pemerataan beban pajak.

Empat Lapisan

Tarif PPh 21 memiliki empat lapisan penghasilan yang menjadi dasar pengenaan tarif pajak. Pembagian lapisan penghasilan ini memiliki peran penting dalam penerapan tarif PPh 21 yang bersifat progresif.

Dengan adanya empat lapisan penghasilan, tarif PPh 21 dapat diterapkan secara adil dan merata kepada wajib pajak dengan penghasilan yang berbeda-beda. Lapisan penghasilan yang lebih rendah dikenakan tarif pajak yang lebih rendah, sedangkan lapisan penghasilan yang lebih tinggi dikenakan tarif pajak yang lebih tinggi. Hal ini sesuai dengan prinsip keadilan fiskal dan pemerataan beban pajak.

Contohnya, wajib pajak dengan penghasilan Rp50.000.000 per tahun akan dikenakan tarif PPh 21 sebesar 5%, sedangkan wajib pajak dengan penghasilan Rp500.000.000 per tahun akan dikenakan tarif PPh 21 sebesar 30%. Pembagian lapisan penghasilan ini memastikan bahwa wajib pajak dengan penghasilan yang lebih rendah tidak terbebani dengan pajak yang terlalu tinggi, sementara wajib pajak dengan penghasilan yang lebih tinggi berkontribusi lebih besar kepada negara.

Dengan demikian, keberadaan empat lapisan penghasilan dalam tarif PPh 21 merupakan komponen penting yang menjamin penerapan tarif pajak yang adil dan merata, sesuai dengan prinsip keadilan fiskal dan pemerataan beban pajak.

Persentase Tetap

Tarif PPh 21 memiliki karakteristik persentase tetap atau flat untuk setiap lapisan penghasilan. Artinya, tarif pajak yang dikenakan pada setiap lapisan penghasilan tidak berubah, berapa pun jumlah penghasilan dalam lapisan tersebut.

-

Kesederhanaan dan Kepastian

Persentase tetap menyederhanakan perhitungan PPh 21 dan memberikan kepastian kepada wajib pajak. Wajib pajak dapat dengan mudah menghitung sendiri PPh 21 yang terutang tanpa perlu melakukan perhitungan yang rumit. -

Adil dan Merata

Persentase tetap memastikan perlakuan yang adil dan merata bagi wajib pajak dalam lapisan penghasilan yang sama. Setiap wajib pajak dengan penghasilan yang sama akan dikenakan tarif pajak yang sama, terlepas dari sumber atau jenis penghasilannya. -

Stabilitas Penerimaan Negara

Persentase tetap memberikan stabilitas penerimaan negara dari sektor PPh 21. Pemerintah dapat memprediksi penerimaan PPh 21 dengan lebih akurat, sehingga dapat merencanakan belanja negara secara lebih efektif.

Dengan demikian, persentase tetap dalam tarif PPh 21 memberikan kesederhanaan, kepastian, keadilan, dan stabilitas yang diperlukan dalam sistem perpajakan penghasilan.

Wajib Pajak Orang Pribadi

Dalam konteks tarif PPh 21, wajib pajak orang pribadi memegang peran penting sebagai subjek yang dikenakan pajak. Tarif PPh 21 hanya berlaku bagi orang pribadi, yaitu individu yang memperoleh penghasilan, seperti dari pekerjaan, usaha, atau investasi.

Kaitan antara wajib pajak orang pribadi dan tarif PPh 21 terletak pada kewajiban perpajakan yang harus dipenuhi oleh setiap orang pribadi yang memiliki penghasilan. Tarif PPh 21 menjadi dasar perhitungan pajak yang harus dibayarkan oleh wajib pajak orang pribadi. Besarnya pajak yang terutang akan ditentukan oleh lapisan penghasilan dan tarif yang berlaku sesuai dengan peraturan perundang-undangan.

Dengan memahami hubungan antara wajib pajak orang pribadi dan tarif PPh 21, setiap individu dapat menghitung dan memenuhi kewajiban perpajakannya dengan benar. Hal ini penting untuk menghindari sanksi dan denda yang dapat timbul akibat ketidakpatuhan dalam pembayaran pajak.

Penghasilan

Penghasilan merupakan elemen krusial dalam konteks tarif PPh 21, karena menjadi dasar pengenaan pajak yang harus dibayar oleh wajib pajak orang pribadi. Tarif PPh 21 diterapkan berdasarkan lapisan-lapisan penghasilan yang telah ditetapkan.

-

Jenis-Jenis Penghasilan

Penghasilan yang menjadi objek pajak PPh 21 meliputi penghasilan dari pekerjaan, usaha, dan investasi. Penghasilan dari pekerjaan mencakup gaji, upah, honorarium, dan tunjangan yang diterima oleh karyawan. Penghasilan dari usaha mencakup keuntungan dari kegiatan usaha yang dijalankan oleh wajib pajak, seperti perdagangan, jasa, atau profesi. Sementara itu, penghasilan dari investasi mencakup dividen, bunga, dan royalti.

-

Lapisan Penghasilan

Tarif PPh 21 dikenakan secara progresif berdasarkan lapisan-lapisan penghasilan. Lapisan penghasilan ini telah diatur dalam peraturan perundang-undangan dan dapat berubah dari waktu ke waktu. Saat ini, lapisan penghasilan untuk tarif PPh 21 adalah sebagai berikut:

- Penghasilan sampai dengan Rp50.000.000

- Rp50.000.000 – Rp250.000.000

- Rp250.000.000 – Rp500.000.000

- Penghasilan di atas Rp500.000.000

-

Tarif PPh 21

Setiap lapisan penghasilan dikenakan tarif PPh 21 yang berbeda-beda. Tarif PPh 21 saat ini adalah sebagai berikut:

- 5% untuk lapisan penghasilan sampai dengan Rp50.000.000

- 15% untuk lapisan penghasilan Rp50.000.000 – Rp250.000.000

- 25% untuk lapisan penghasilan Rp250.000.000 – Rp500.000.000

- 30% untuk lapisan penghasilan di atas Rp500.000.000

Dengan memahami hubungan antara penghasilan dan tarif PPh 21, wajib pajak orang pribadi dapat menghitung dan membayarkan pajak penghasilannya dengan benar. Pembayaran pajak yang tepat waktu dan sesuai ketentuan akan membantu wajib pajak terhindar dari sanksi dan denda perpajakan.

Sumber Hukum

Sumber hukum memegang peranan penting dalam penetapan dan penerapan tarif PPh 21. Tarif PPh 21 ditetapkan berdasarkan peraturan perundang-undangan yang menjadi dasar hukum bagi pengenaan pajak tersebut. Peraturan perundang-undangan yang menjadi sumber hukum tarif PPh 21 antara lain:

- Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan

- Peraturan Pemerintah Nomor 94 Tahun 2018 tentang Penghasilan Tidak Kena Pajak dan Tarif Penghasilan Kena Pajak bagi Wajib Pajak Orang Pribadi

- Peraturan Menteri Keuangan yang mengatur teknis pelaksanaan PPh 21

Sumber hukum tersebut memuat ketentuan mengenai tarif PPh 21, lapisan penghasilan, dan tata cara penghitungan PPh 21. Dengan adanya sumber hukum yang jelas, tarif PPh 21 memiliki kepastian hukum dan dapat diterapkan secara adil dan merata kepada seluruh wajib pajak orang pribadi.

Selain itu, sumber hukum juga berfungsi sebagai dasar bagi wajib pajak untuk memahami hak dan kewajiban perpajakannya. Wajib pajak dapat mengetahui tarif PPh 21 yang berlaku, penghasilan yang dikenakan pajak, dan tata cara penghitungan PPh 21 melalui peraturan perundang-undangan yang menjadi sumber hukum.

Dengan demikian, sumber hukum memiliki hubungan yang erat dengan tarif PPh 21. Sumber hukum menyediakan dasar hukum bagi penetapan dan penerapan tarif PPh 21, serta memberikan kepastian hukum dan keadilan bagi wajib pajak.

Pembangunan

Pembangunan memiliki keterkaitan yang erat dengan tarif PPh 21. Tarif PPh 21 merupakan salah satu sumber pendapatan negara yang digunakan untuk membiayai pembangunan nasional.

-

Penerimaan Negara

Tarif PPh 21 menjadi salah satu penyumbang terbesar penerimaan negara dari sektor perpajakan. Penerimaan negara dari PPh 21 digunakan untuk membiayai berbagai program pembangunan, seperti infrastruktur, pendidikan, dan kesehatan.

-

Keadilan Fiskal

Tarif PPh 21 yang bersifat progresif mencerminkan prinsip keadilan fiskal. Wajib pajak dengan penghasilan lebih tinggi dikenakan tarif pajak yang lebih tinggi, sehingga berkontribusi lebih besar terhadap pembiayaan pembangunan.

-

Pertumbuhan Ekonomi

Pembangunan yang dibiayai dari penerimaan PPh 21 dapat mendorong pertumbuhan ekonomi. Pembangunan infrastruktur, misalnya, dapat memperlancar arus barang dan jasa, sehingga meningkatkan aktivitas ekonomi.

-

Kesejahteraan Masyarakat

Pembangunan yang dibiayai dari PPh 21 juga bertujuan untuk meningkatkan kesejahteraan masyarakat. Pembangunan fasilitas pendidikan dan kesehatan dapat meningkatkan kualitas sumber daya manusia dan kesehatan masyarakat.

Dengan demikian, tarif PPh 21 memiliki peran penting dalam pembangunan nasional. Tarif PPh 21 menjadi sumber pendapatan negara untuk membiayai pembangunan, mencerminkan keadilan fiskal, mendorong pertumbuhan ekonomi, dan meningkatkan kesejahteraan masyarakat.

Pertanyaan Umum Tentang Tarif PPh 21

Berikut adalah beberapa pertanyaan umum mengenai tarif PPh 21 yang sering ditanyakan:

Pertanyaan 1: Berapa saja lapisan penghasilan yang dikenakan tarif PPh 21?

Jawaban: Tarif PPh 21 dikenakan pada empat lapisan penghasilan, yaitu:

- Penghasilan sampai dengan Rp50.000.000

- Rp50.000.000 – Rp250.000.000

- Rp250.000.000 – Rp500.000.000

- Penghasilan di atas Rp500.000.000

Pertanyaan 2: Berapa tarif pajak yang dikenakan pada masing-masing lapisan penghasilan?

Jawaban: Tarif pajak yang dikenakan pada masing-masing lapisan penghasilan adalah sebagai berikut:

- Lapisan pertama: 5%

- Lapisan kedua: 15%

- Lapisan ketiga: 25%

- Lapisan keempat: 30%

Pertanyaan 3: Penghasilan apa saja yang termasuk objek pajak PPh 21?

Jawaban: Penghasilan yang termasuk objek pajak PPh 21 meliputi:

- Penghasilan dari pekerjaan

- Penghasilan dari usaha

- Penghasilan dari investasi

Pertanyaan 4: Apa manfaat dari tarif PPh 21 yang bersifat progresif?

Jawaban: Tarif PPh 21 yang bersifat progresif memiliki beberapa manfaat, antara lain:

- Menciptakan keadilan dalam pembagian beban pajak

- Meningkatkan penerimaan negara

- Mendorong wajib pajak untuk meningkatkan penghasilannya

Demikian beberapa pertanyaan umum mengenai tarif PPh 21. Jika Anda memiliki pertanyaan lebih lanjut, silakan berkonsultasi dengan konsultan pajak atau pihak yang berwenang.

Selain itu, Anda juga dapat membaca artikel berikut untuk mendapatkan informasi lebih lanjut tentang PPh 21: Tips Menghitung dan Membayar PPh 21 dengan Benar

Tips Penting Mengenai Tarif PPh 21

Berikut adalah beberapa tips penting untuk membantu Anda memahami dan memenuhi kewajiban perpajakan PPh 21 dengan benar:

Tip 1: Pahami Lapisan Penghasilan dan Tarif Pajak

Tarif PPh 21 bersifat progresif, artinya semakin tinggi penghasilan, semakin tinggi pula tarif pajak yang dikenakan. Pastikan Anda memahami lapisan penghasilan dan tarif pajak yang berlaku agar dapat menghitung PPh 21 secara akurat.

Tip 2: Identifikasi Penghasilan yang Kena Pajak

Tidak semua penghasilan dikenakan PPh 21. Identifikasi dengan jelas penghasilan yang termasuk objek pajak PPh 21, seperti penghasilan dari pekerjaan, usaha, dan investasi.

Tip 3: Manfaatkan Penghasilan Tidak Kena Pajak (PTKP)

Setiap wajib pajak berhak atas PTKP, yaitu bagian dari penghasilan yang tidak dikenakan pajak. PTKP dapat mengurangi penghasilan kena pajak Anda, sehingga dapat menurunkan jumlah PPh 21 yang terutang.

Tip 4: Gunakan e-Filing untuk Pelaporan PPh 21

Pemerintah telah menyediakan layanan pelaporan PPh 21 secara elektronik (e-Filing). Memanfaatkan e-Filing dapat memudahkan Anda dalam melaporkan dan membayar PPh 21, serta menghindari kesalahan dalam perhitungan.

Dengan mengikuti tips-tips ini, Anda dapat memahami tarif PPh 21 dengan lebih baik dan memenuhi kewajiban perpajakan Anda dengan benar. Pembayaran PPh 21 yang tepat waktu dan sesuai ketentuan akan membantu Anda terhindar dari sanksi dan denda perpajakan.

Kesimpulan Tarif PPh 21

Tarif PPh 21 merupakan salah satu aspek penting dalam perpajakan penghasilan di Indonesia. Tarif ini bersifat progresif, memiliki empat lapisan penghasilan, dan diterapkan secara tetap untuk setiap lapisan. Tarif PPh 21 hanya dikenakan kepada wajib pajak orang pribadi atas penghasilan yang diperolehnya.

Tarif PPh 21 memiliki peran penting dalam menciptakan keadilan sosial, pemerataan beban pajak, dan pembiayaan pembangunan nasional. Dengan memahami tarif PPh 21 secara komprehensif, wajib pajak dapat menghitung dan memenuhi kewajiban perpajakannya dengan benar. Pembayaran PPh 21 yang tepat waktu dan sesuai ketentuan akan berkontribusi pada penerimaan negara dan mendukung pembangunan nasional.